Sự hiện diện ngày càng tăng của các chuỗi nhà thuốc và nâng cao nhận thức về sức khỏe thúc đẩy ngành bán lẻ dược phẩm tại Việt Nam: Ken Research

Tăng chi tiêu thuốc bình quân đầu người: Chi tiêu bình quân đầu người cho thuốc ở Việt Nam liên tục tăng mỗi năm. Chi tiêu thuốc bình quân đầu người là 9,8 USD năm 2005 và tăng lên 22,25 USD năm 2010. Nó tiếp tục tăng từ 34,48 USD vào năm 2014 lên 59,32 USD vào năm 2019, chứng kiến tốc độ CAGR là ~ 11,5% trong giai đoạn này. Trong những năm gần đây, các cửa hàng dược phẩm có tổ chức đã xuất hiện ở nhiều khu vực đô thị lớn trong cả nước. Điều này càng góp phần làm tăng chi tiêu.

Gia tăng các sự cố về các bệnh không lây nhiễm: Đất nước này đang trải qua sự thay đổi từ các bệnh truyền nhiễm sang các bệnh không lây nhiễm. Các BKLN như bệnh tim mạch, ung thư, bệnh bà mẹ & tiền sản, bệnh hô hấp mãn tính và tiểu đường ngày càng trở nên phổ biến. Đóng góp của BKLN vào tổng số ca tử vong ở Việt Nam là ~ 80% vào năm 2018, trong khi 71,4% tổng số trường hợp là do BKLN trong cùng năm. Điều này đã dẫn đến sự gia tăng nhu cầu sử dụng thuốc từ các nhóm điều trị khác nhau tại các nhà thuốc trên khắp Việt Nam.

Già hóa dân số: Việt Nam là một trong những quốc gia có dân số già nhanh nhất Đông Nam Á. Tỷ lệ dân số trên 65 tuổi của cả nước tăng từ 7% năm 2015 lên 7,9% năm 2018 trong khi tỷ lệ dân số trên 60 tuổi đạt ~11,9% năm 2018. Tỷ lệ dân số trên 80 tuổi (2,16% năm 2018) ở nước này dự kiến sẽ tăng gấp ba lần lên gần 6% dân số vào năm 2050, dẫn đến nhu cầu sử dụng thuốc duy trì cao hơn.

Tác động của COVID-19 đến doanh số bán lẻ nhà thuốc: Sự bùng phát của đại dịch Covid-19 trong nước vào đầu năm 2020 đã tác động đến ngành dược phẩm tại Việt Nam với sự gián đoạn chuỗi cung ứng. Nhập khẩu thuốc và nguyên liệu thô từ Trung Quốc và Ấn Độ giảm do đóng cửa nhà máy ở các nước này. Về phía bán lẻ, một sự thay đổi của người tiêu dùng đối với việc mua các sản phẩm OTC đã được quan sát. Có nhu cầu dự trữ các loại thuốc không kê đơn như thuốc giảm đau, thuốc hạ sốt, thuốc giảm đau, ho &sốt, thuốc nhỏ mắt, dung dịch mũi… Các nhà thuốc cũng bắt đầu tích trữ và cung cấp các nhu yếu phẩm như khẩu trang, dung dịch sát khuẩn, thuốc tăng cường miễn dịch, vitamin… Hầu hết các nhà thuốc đều chứng kiến sự gia tăng lượng khách hàng cũng như chi tiêu.

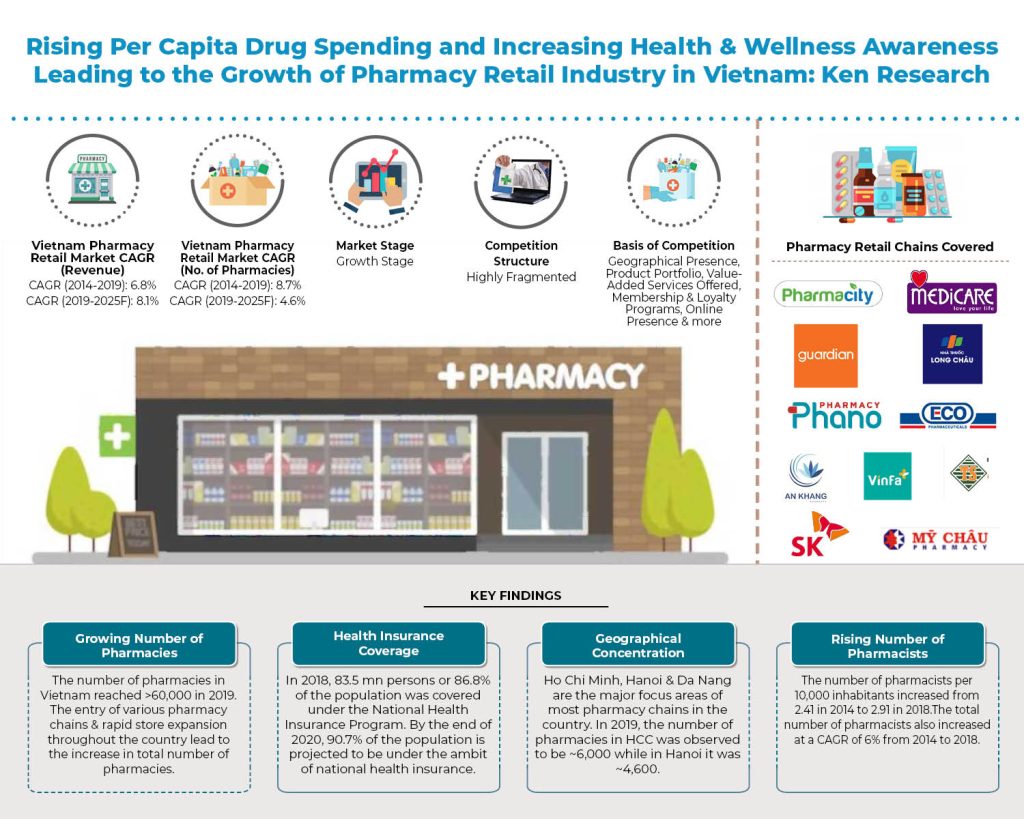

Các nhà phân tích tại Ken Research trong ấn phẩm mới nhất “Triển vọng thị trường bán lẻ dược phẩm Việt Nam đến năm 2025-Theo cấu trúc thị trường (Có tổ chức &; Không có tổ chức); theo vùng (Bắc, Nam &Bộ); Theo bệnh viện &; dựa trên đường phố / trung tâm thương mại; theo danh mục sản phẩm (quy định, OTC, phi dược phẩm &; trang thiết bị y tế); theo khu vực trị liệu; và Theo loại sản phẩm (Thuốc được cấp bằng sáng chế & thuốc generic)“, nhận thấy số lượng chuỗi bán lẻ dược phẩm tại Việt Nam đã tăng đột biến trong những năm gần đây, với những gã khổng lồ điện tử như FPT & Mobile World Group tham gia vào ngành bán lẻ dược phẩm. Việc mở rộng cửa hàng nhanh chóng của những người chơi này và chi tiêu thuốc tăng đã góp phần vào sự tăng trưởng của thị trường. Ngành Bán lẻ Dược phẩm tại Việt Nam dự kiến sẽ tăng trưởng với tốc độ CAGR là 8,1% trên cơ sở doanh thu và 4,6% trên cơ sở số lượng nhà thuốc trong giai đoạn dự báo 2019-2025.

Phân khúc thị trường bán lẻ dược phẩm Việt Nam

Theo cấu trúc thị trường: Thị trường bán lẻ dược phẩm Việt Nam bị chi phối bởi sự hiện diện của các nhà thuốc chưa được tổ chức về số lượng cửa hàng cũng như doanh thu. Khách hàng thích mua thuốc theo toa từ các hiệu thuốc không có tổ chức vì phần lớn các hiệu thuốc này vì chúng có thể dễ dàng tiếp cận và nằm ở mọi góc. Các hiệu thuốc có tổ chức đang cung cấp các dịch vụ như tư vấn tại cửa hàng, các loại sản phẩm rộng rãi, giảm giá và ưu đãi đặc biệt cho các thành viên và các dịch vụ giá trị gia tăng khác để thu hút khách hàng.

Theo khu vực: 63 tỉnh của Việt Nam có thể được chia thành ba vùng: Bắc, Nam và Trung. Hiện nay, khu vực phía Nam, đặc biệt là Hồ Chí Minh và các tỉnh lân cận là nơi có số lượng nhà thuốc tối đa trong cả nước và cũng đóng góp doanh thu cao nhất. Chỉ riêng Hồ Chí Minh đã có ~ 6.000 nhà thuốc vào năm 2019.

Theo loại hình bán hàng: Thuốc theo toa là danh mục bán chạy nhất trên thị trường chung trong năm 2019. Điều này chủ yếu là do nhu cầu về thuốc duy trì bởi dân số già. Các hiệu thuốc có tổ chức đang tập trung vào việc bán nhiều sản phẩm phi dược phẩm như làm đẹp &; FMCG cũng như thiết bị y tế, vì chúng giúp tăng lợi nhuận của cửa hàng.

Theo vị trí nhà thuốc: Trên cơ sở số lượng nhà thuốc, phần lớn các hiệu thuốc được quan sát thấy nằm ở các đường phố, trung tâm thương mại, khu mua sắm, v.v. Khu dân cư, đường phố sầm uất gần bệnh viện là những địa điểm ưa thích nhất để thành lập nhà thuốc. Số lượng nhà thuốc tư nhân nằm trong khuôn viên bệnh viện chiếm một tỷ lệ rất nhỏ trong tổng số nhà thuốc tại Việt Nam.

Theo loại thuốc: Thuốc generic đóng góp phần lớn doanh thu của ngành bán lẻ dược phẩm tại Việt Nam trong năm 2019. Điều này là do thực tế là thuốc generic có giá cả phải chăng hơn và dễ tiếp cận hơn với một bộ phận lớn trong xã hội, thuộc nhóm thu nhập thấp đến trung bình. Thuốc được cấp bằng sáng chế thường được kê toa bởi các bệnh viện và phòng khám quốc tế. Hầu hết các nhà thuốc ở Việt Nam cung cấp hỗn hợp các loại thuốc được cấp bằng sáng chế và thuốc generic.

Theo nhóm trị liệu: Các loại thuốc được bán tại Việt Nam có thể được phân loại theo các nhóm điều trị khác nhau như tim mạch, thuốc giảm đau/giảm đau, chống nhiễm trùng, chống tiểu đường, vitamin, khoáng chất và chất dinh dưỡng, hô hấp và các loại thuốc khác trên cơ sở loại bệnh mà chúng được sử dụng để chữa bệnh. Các loại thuốc tim mạch có nhu cầu cao nhất trong khu vực do dân số già. Sự gia tăng các trường hợp mắc các bệnh không lây nhiễm như tiểu đường và các bệnh về đường hô hấp cũng dẫn đến sự gia tăng nhu cầu đối với các loại thuốc này.

Bối cảnh cạnh tranh trên thị trường bán lẻ dược phẩm Việt Nam

Thị trường bán lẻ dược phẩm Việt Nam có sự hiện diện của ~ 62.500 nhà thuốc tính đến năm 2019. Năm chuỗi nhà thuốc hàng đầu dựa trên số lượng cửa hàng là Pharmacity, Long Châu, Guardian, Medicare và Phano Pharmacy tính đến tháng 11/2020. Sự cạnh tranh trên thị trường rất phân mảnh, với các chuỗi nhà thuốc chiếm tỷ lệ rất nhỏ trong tổng doanh thu của ngành cũng như tổng số cửa hàng. Các chuỗi có tổ chức đang cố gắng thiết lập sự hiện diện mạnh mẽ trên thị trường bằng cách nhanh chóng mở rộng mạng lưới cửa hàng của họ, cung cấp các dịch vụ khác nhau như tích hợp các cửa hàng với các công nghệ mới nhất để có trải nghiệm tốt hơn tại cửa hàng, chương trình thành viên và chương trình khách hàng thân thiết, ưu đãi và giảm giá khuyến mãi đặc biệt, dịch vụ giao hàng và hơn thế nữa.

Triển vọng &; Dự báo tương lai thị trường bán lẻ dược phẩm Việt Nam: Ngành dự kiến sẽ chứng kiến tốc độ CAGR là 8,1% trên cơ sở doanh thu vào năm 2025. Dân số già tăng nhanh được dự báo sẽ tác động tích cực đến ngành công nghiệp với độ tuổi trung bình ở nước này dự kiến sẽ đạt 42,1 tuổi vào năm 2050. Các chuỗi nhà thuốc dự kiến sẽ tăng cường sự hiện diện của họ trong tương lai bằng cách mở các cửa hàng mới ở khu vực miền Bắc và miền Trung hoặc mua lại các cửa hàng độc lập nhỏ hoặc chuỗi khu vực. Nhìn thấy cơ hội trong nước, các chuỗi nhà thuốc có sự hiện diện lớn ở Đông Nam Á, bao gồm Matsumoto, Kiyoshi &; Watsons, gần đây đã gia nhập thị trường và nhiều người chơi dự kiến sẽ tham gia vào ngành và mở rộng sự hiện diện của họ.

Phân khúc thị trường bán lẻ dược phẩm Việt Nam (Trên cơ sở doanh số bán hàng)

- Theo cấu trúc thị trường (Trên cơ sở doanh thu và số lượng nhà thuốc)

- Thị trường có tổ chức

- Chợ chưa tổ chức

- Theo danh mục sản phẩm (Trên cơ sở doanh thu)

- Thuốc theo toa

- Sản phẩm không kê đơn

- Sản phẩm phi dược phẩm

- Thiết bị y tế

- Theo khu vực (Trên cơ sở Doanh thu &; Số lượng nhà thuốc)

- Hướng bắc

- Trung ương

- Hướng nam

- Theo khu vực trị liệu (Trên cơ sở doanh thu)

- Tim mạch

- Chống tiểu đường

- Giảm đau / Thuốc giảm đau

- Vitamin / Khoáng chất / Chất dinh dưỡng

- Chống nhiễm trùng

- Hô hấp

- Tiêu hóa

- Thần kinh

- Phụ khoa

- Khác

- Theo loại thuốc (Trên cơ sở doanh thu)

- Generics

- Được cấp bằng sáng chế

- Theo địa điểm (Trên cơ sở số lượng nhà thuốc)

- Dựa trên đường phố / trung tâm mua sắm

- Dựa trên bệnh viện

Chuỗi bán lẻ nhà thuốc được bảo hiểm

- Dược phẩm

- Long Châu

- Người giám hộ

- Medicare

- Nhà thuốc Phano

- An Khang

- Trung Sơn

- VinFa

- Nhà thuốc sinh thái

- Mỹ Châu

- Nhà thuốc SK Plus

Đối tượng mục tiêu chính

- Sản xuất dược phẩm Companies

- Các công ty bán lẻ dược phẩm

- Nhà thuốc độc lập

- Hiệp hội ngành nghề

- Chính phủ và các cơ quan quản lý

- Các công ty y tế từ xa

- Nhà phân phối dược phẩm & Bán buôn

Khoảng thời gian được ghi lại trong báo cáo

- Giai đoạn lịch sử: 2014-2019

- Giai đoạn dự báo: 2020-2025

Các chủ đề chính được đề cập trong báo cáo

- Tổng quan và nguồn gốc của ngành bán lẻ dược Việt Nam

- Nhân khẩu học Việt Nam, Tổng quan về chăm sóc sức khỏe &; Thống kê sức khỏe

- Sử dụng biện pháp tránh thai và thực hành kế hoạch hóa gia đình ở Việt Nam

- Kịch bản bảo hiểm y tế

- Xu hướng và động lực tăng trưởng trong ngành và những thách thức phải đối mặt

- Quy mô và phân khúc thị trường bán lẻ dược phẩm Việt Nam, 2014-2019

- Telemedicine &; Sự phát triển của các hiệu thuốc lai

- Thông số ra quyết định của khách hàng &; Lập bản đồ nhận thức thương hiệu

- Phân tích SWOT công nghiệp và ma trận BCG

- So sánh chéo giữa chuỗi bán lẻ dược phẩm và hồ sơ công ty

- Quy mô và phân khúc thị trường trong tương lai, 2020-2025F

- Tác động của Covid-19 đối với ngành, xu hướng tương lai và con đường phía trước

- Khuyến nghị của các nhà phân tích

Để biết thêm thông tin về báo cáo nghiên cứu, hãy tham khảo liên kết dưới đây:

Báo cáo liên quan